Fondée en 2007, eToro réunit aujourd’hui plus de 11 millions d’utilisateurs, répartis dans 170 pays différents. Plateforme multi-actifs (matières premières, indices, devises, actions et cryptomonnaies), elle se distingue de ses concurrents par son approche sociale et son système de « Copy trading », ouvrant l’investissement sur les marchés internationaux aux particuliers. Présentation.

L’évolution de la plateforme de trading

eToro, d’hier à aujourd’hui

À l’origine de eToro, deux frères, Ronen et Yoni Assia, soucieux de connecter les utilisateurs aux autres traders, par le biais d’un réseau de trading social. Leur plateforme en ligne – ou société de courtage – débute sur le marché des changes étrangers, avant de s’ouvrir à d’autres actifs. En 2010, les fondateurs déploient un système permettant de copier les meilleurs traders : avec lui, la cible initiale (trader de niveau intermédiaire et expérimenté) s’élargit pour intégrer les débutants.

En janvier 2014, eToro est le premier courtier à permettre l’accès au trade du BitCoin en tant que CFD (Contrat For Difference), avant de l’ouvrir aux transactions directes en septembre 2017. En mars 2019, la plateforme continue son développement en invitant les résidents des États-Unis. Aujourd’hui, elle réunit plus de 11 millions d’utilisateurs dans 170 pays.

Les actifs négociables en 2020

En 2020, la plateforme de trading social permet d’intervenir sur un grand nombre d’instruments : les actions, les produits de base, les devises, les indices ainsi que les ETF (Exchanged Traded Funds) ou FNB en français (Fonds Négocié en Bourses).

Par ailleurs, eToro offre aussi un accès aux cryptomonnaies : Bitcoin, Ethereum, Ripple, Dash, NEO, Litecoin, Stellar… Compte-tenu de leur exceptionnelle croissance en 2017, elles ont largement surpassé les autres actifs et certaines affichent une croissance de 5000 % comme l’Ethereum.

Les caractéristiques d’eToro

Le « copy trading »

L’une des particularités d’eToro est d’être parvenue à ouvrir la négociation au plus grand nombre : extrêmement difficile à maîtriser, elle requiert beaucoup de temps et d’efforts pour enregistrer un bénéfice. Grâce à cette plateforme sociale, il est possible de copier les traders les plus performants. En cliquant sur « Copier les gens », les investisseurs sont définis selon leurs profits et leur indice de risque : plus l’indice est élevé, plus le risque est grand.

Riche de ces informations facilement disponibles, chacun peut donc comparer et librement choisir d’imiter un profil adapté à son niveau de risque. De leur côté, les traders professionnels acceptent ce « copy trading », dans la mesure où ils perçoivent une commission lorsqu’ils sont copiés – et cela, même si l’opération ne dégage pas de bénéfices.

Le trading eToro

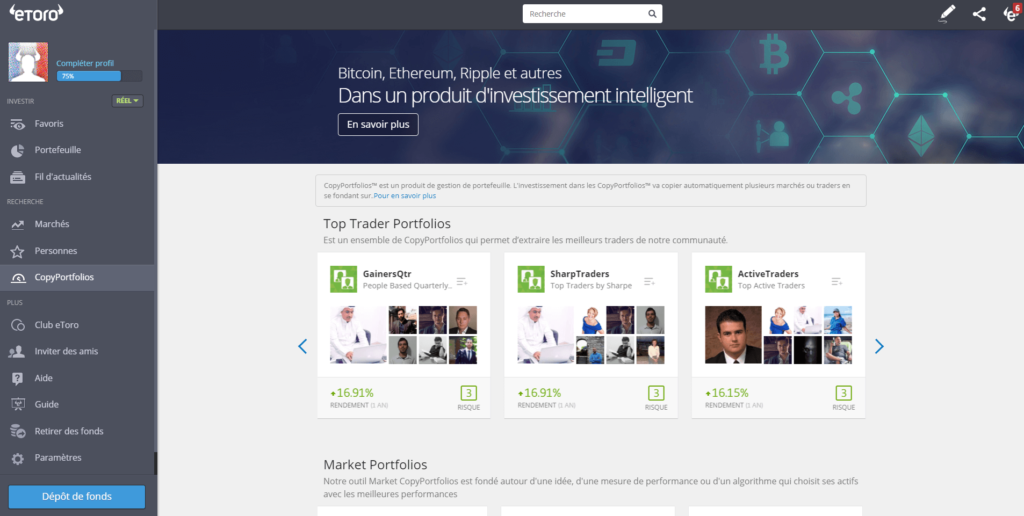

Au-delà de la possibilité de copier les meilleurs traders du moment, la plateforme propose une fonction « trading eToro » qui permet d’investir dans des « copyfunds ». Une nouvelle méthode d’investissement qui permet d’accompagner et orienter les opérations des traders, débutants comme confirmés, en diversifiant leur portefeuille en fonction des fonds suivis. De ce fait, le risque est réparti sur différents actifs.

Parallèlement, eToro a déployé un service de nouvelles en direct qui informe les traders des actifs qu’ils suivent, ainsi que des mises à jour opérées par les autres utilisateurs de la plateforme. Enfin, elle offre aussi la possibilité de créer une liste répertoriant des actifs pour rester à jour de leurs évolutions.

Les atouts et limites de ce réseau de trading social

La simplicité d’utilisation et les ressources

Derrière eToro se cachent aujourd’hui 3 plateformes complémentaires : la version standard « eToro Webtrader », la plus avancée « eToro Openbook » avec un accès en temps réel à l’activité des autres traders et la version « eToro Mobile Trading », adaptée à un usage nomade. Chacune d’entre elles repose sur une utilisation aussi simple qu’intuitive : il suffit de cliquer sur le bouton « Négocier » pour réaliser une opération, définir le montant et le niveau de stop loss.

Parfaitement adaptée aux traders débutants, elle offre beaucoup de ressources et de formation en ligne, alimentées directement par son réseau social. Sur son espace, il est possible de vérifier les statistiques d’un trader, d’y voir un tableau détaillant leurs portefeuilles et leurs pourcentages. Sans oublier son mode « training » pour apprendre, s’entraîner et gagner en expérience avant de se lancer.

Enfin, elle propose un service d’assistance à la clientèle, disponible 24 h sur 24, en 8 langues : chaque utilisateur peut en profiter – que ce soit par email, fax ou chat en direct. À noter que sa section « eToropedia » compile un grand nombre de questions génériques, avec leurs réponses.

La sécurité et les frais d’eToro

Aujourd’hui, les axes « les plus faibles » du courtier eToro sont définitivement la sécurité et des frais un peu élevés.

Jusqu’en 2017, la cryptomonnaie, qui a largement contribué à l’essor de la plateforme, n’était accessible qu’en CFD : autrement dit, comme elle n’en détenait concrètement aucune, elle n’a pas jugé nécessaire de déployer des mesures de sécurité comme la vérification multi-signatures ou les portefeuilles hors-ligne. Or, depuis qu’elle permet des transactions en direct, qui l’amènent à stocker réellement des cryptos (septembre 2017), elle ne fait pas état de nouvelles protections spécifiquement déployées pour protéger les fonds de ses clients.

Cependant, comme eToro traite exclusivement qu’avec de grandes institutions financières internationales, elle est soumise à leur réglementation – que ce soit CySEC en Europe, FCA au Royaume-Uni ou encore FinCEN aux États-Unis. À noter toutefois qu’il n’existe aucun cadre réglementaire au niveau européen, sur le trading de cryptomonnaies.

Au niveau des frais, le courtier eToro applique un montant forfaitaire de 25 USD pour chaque retrait, ainsi que des frais d’inactivité, établis à 10 dollars par mois, lorsque le compte n’a pas connu de dépôt depuis 4 mois ou s’il n’en a connu qu’un en 12 mois.

Parallèlement sur le marché des cryptos, il a créé des frais « spread » au fonctionnement différent de ses concurrents : il s’agit d’un pourcentage issu de la marge de l’actif (différence entre son prix d’achat et son prix de vente). Si le pourcentage évolue en fonction des cryptos, il reste nettement supérieur par rapport aux autres plateformes.

Par ailleurs, il y a également des frais « overnight », présentés comme les « frais de garde » chez ses concurrents, permettant de conserver des opérations ouvertes sur 2 sessions de trading : là encore, sur certaines cryptos, ils sont plus élevés qu’ailleurs. À noter toutefois qu’ils ne s’appliquent que sur des trades avec un effet de levier.